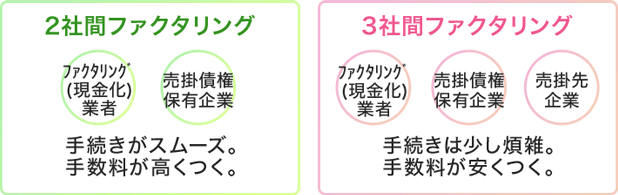

2種類のファクタリング

ファクタリング会社と売掛債権保有企業の2社間のみで手続きを進める「2社間ファクタリング」と、売掛先企業(取引先)も含めて契約を締結する「3社間ファクタリング」の2種類があります。

2社間ファクタリングでは、売掛先企業の同意なで手続きを進めるのでスムーズですが、手数料が高くつきます。

3社間ファクタリングでは、売掛先企業も巻き込むため手続きは少し煩雑になりますが、手数料が安くつくというメリットがあります。

資金調達の流れ

では、ファクタリングでどうやって資金調達を行うのか、その流れを順を追って説明します。

2社間ファクタリングの場合

|

①売掛先に商品・サービスを提供し、売掛債権が発生します。 |

|---|---|

|

②売掛債権保有企業とファクタリング業者の2社のみで、債権譲渡契約の締結を行います。 |

|

③B社に売掛債権が発生し、会計処理においては借方に「売掛金・電子記録債権(100,000円)」として仕訳されます。 A社では、貸方に「買掛金・電子記録債務(100,000円)」として仕訳されます。 |

|

④後日、売掛先から売掛金の支払いがあります。 |

|

⑤支払われた売掛金を、ファクタリング業者に支払い、契約完了です。 |

3社間ファクタリングの場合

|

①取引先に商品・サービスを提供し、売掛債権が発生します。 |

|---|---|

|

②取引先企業に、売掛債権譲渡の承諾を得ます。 |

|

③ファクタリング業者・取引先企業と売掛債権譲渡契約を締結します。 |

|

④後日、売掛先から売掛金の支払いがあります。 |

|

⑤後日、取引先がファクタリング業者へ売掛金の支払いを行い、契約完了です。 |

以上が、ファクタリングで簡単に資金調達できる仕組みです。

手形割引とは、手形の本来の支払い期限よりも早く換金してもらう換金手段です。

「手形」と「売掛金」という違いはありますが、期限より早めに現金化するという点では、ファクタリングとよく似ています。

ファクタリングと同様に、手形の額面金額から割引料(手数料)が差し引かれてから支払われます。

手形割引の割引料は、仕訳において「手形売却損」という勘定科目になります。

手形割引は融資に近い形態であるため、利用者と手形の振り出し人の両方に厳しい審査を行います。

手形不渡りのリスクと、もし不渡りになった場合利用者に返済の義務があるので、金融機関としては慎重になっているのです。

このため、手形割引にはファクタリングと比較して、気軽に利用しづらいというデメリットがあります。