最終更新日:

「でんさいファクタリング」は、新しく登場したばかりの資金調達法です。

従来のファクタリングに電子記録債権(でんさいネット)が関わっている、ということは何となく想像できますが、一体何がどう違うのか、疑問に感じている人も多いのではないでしょうか?

でんさいファクタリングの仕組みやメリット・デメリットをはじめ、従来のファクタリングと比較してどちらがおすすめなのかを、解説します!

目次

でんさいファクタリングとは?

でんさいファクタリングの基本的な仕組みは、通常のファクタリングと同じです。

どちらも売掛債権をファクタリング業者に売却し、買取金額を v現金化することで、売掛金の入金日よりも早く資金調達ができる方法です。

異なるのは、売買される債権が通常の債権か、電子記録債権かという点です。

また、でんさいファクタリングを提供しているのは、でんさいネットに参加している銀行自体か、その子会社です。

でんさいネットにおける債権記録は、この銀行または小会社(ファクタリング会社)の窓口を介して行われています。

つまり、それ以外の一般のファクタリング業者では、でんさいファクタリングを利用できないということです。

でんさいファクタリングの取引の基本的な流れは、以下のとおりです。

|

①自社が売掛先に商品・サービスを提供し、売掛金・買掛金が発生する。 |

|---|---|

|

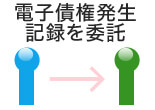

②売掛先がファクタリング会社に対し、電子債権発生記録を委託する。 |

|

③でんさいネットに電子債権発生記録が行われる。(この時点では、債権が自社にある) |

|

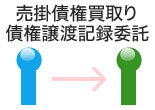

④自社がファクタリング会社に対し、売掛債権の買取りと、電子債権譲渡記録を委託する。 |

|

⑤でんさいネットに電子債権譲渡記録が行われる。(債権は自社からファクタリング会社に移る) |

|

⑥ファクタリング会社から、自社に売掛債権の買取り金額が支払われる。 |

でんさいネットが関わることで複雑そうに見える取引も、基本的な流れは通常のファクタリングとほぼ変わりません。

電子債権の発生や譲渡の通知は、全てファクタリング会社を介して行われるので、後は自動的に銀行から送金されるのを待つだけです。

取引の細かい規定やシステムは、各銀行やファクタリング会社によって、異なる場合があります。

手続きの詳細については、自社が取引している銀行の案内に従いましょう。

債権の譲渡・売買が、「でんさい」のお陰でスムーズに!

電子債権(電子手形)には、コスト削減や債権帰属の証明の他、債権の譲渡・売買において手続きが効率化されるというメリットがあります。

そのお陰で、電子手形やでんさいファクタリングの普及も広がりつつあります。

ここで、でんさいネットを利用した債権譲渡を例に、どのような点が便利になったのかを説明します。

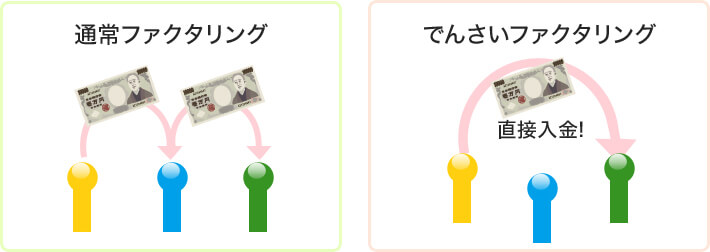

電子化されていない売掛債権を支払いに利用する場合、一旦自社口座へ売掛金が入金されるのを待ってから、支払先の口座に移すという手間がありました。

電子記録債権であれば、売掛債権を支払先へ譲渡することができるようになったので、売掛金は債務者(支払企業)から支払い先の口座へと直接入金されます。

このように、電子記録債権が送金の手間を減らすお陰で、スムーズな債権譲渡が可能になっています。

電子債権譲渡とでんさいファクタリングは、同じシステムを利用しているため混同しやすいですが、取引内容は別物なのでご注意ください。

通常の電子債権譲渡では、譲渡先への支払手段として用途が限られているため、厳密には資金調達とは言えません。

でんさいファクタリングは、元の入金日より早く売掛債権を売却して現金化を行い、自由に使える資金を調達できるという点で、通常の債権譲渡とは異なります。

でんさいファクタリングのメリット・デメリットは?

でんさいファクタリングは、通常のファクタリングと同様に、手形割引を超えるメリットを持つ資金調達方法です。

さらに、今までのファクタリングには無かった利点もあります。

しかし、いくつか問題点も存在するため、従来のファクタリングに完全に取って代われるわけではありません。

でんさいファクタリングのメリット・デメリットについて、それぞれ説明していきます。

メリット

売掛債権を早期に現金化できる

従来のファクタリングと同じく、でんさいファクタリングでも本来の売掛金入金日を前倒しして、資金調達ができます。

このため、急ぎの場合のつなぎ資金として多く活用されています。

ファクタリング利用者の審査が簡単

でんさいネットに参加する企業は審査をパスしなければなりませんが、でんさいファクタリングの利用が目的の企業に対しては、審査の基準が緩くなります。

でんさいファクタリングでは、支払い能力が重視されるのはあくまで売掛先なので、売掛先がでんさいネットに加入しているだけでも、問題なく契約できるのです。

でんさいファクタリング利用者は、ファクタリング会社の簡単な審査を受けるだけで良く、でんさいネットに加入する必要はありません。

デメリット

即日に資金化するのが難しい

一般のファクタリング業者では当たり前に対応している即日現金化でも、ほとんどの場合、でんさいファクタリングでは非対応です。

三菱UFJファクターが提供する「でんさい一括ファクタリング(定期割引・随時割引)」など、債権発生当日に資金化できるサービスも、一部存在します。

売掛先によっては利用できないことがある

でんさいファクタリングを利用するには、最低でも売掛先の信用性が高く、でんさいネットの審査をパスしていることが条件です。

利用できるかは取引先の信用性にかかっているので、自社の希望だけでは実現が難しいという問題点があります。

対応しているファクタリング会社が少ない

でんさいファクタリングに対応できるのは、銀行かその子会社に限られるため、選択肢はまだまだ少ないのが現状です。

様々な会社を比較して納得できるサービスを探したいという企業にとって、サービス間の競争・向上が進んでいる一般ファクタリング会社の方が、希望条件に適う可能性が高いです。

債権の譲渡が売掛先に通知される

でんさいファクタリングは3社間ファクタリングと同じく、売掛先に債権譲渡を知られるリスクがあります。

売掛先からの信用を重視する企業にとっては、大きなデメリットと言えます。

通常のファクタリングとの違いって?

以上に述べてきたでんさいファクタリングのメリット・デメリットを踏まえ、通常のファクタリングと比較してみましょう。

| 一般のファクタリング | でんさいファクタリング | |

|---|---|---|

| 資金化のスピード | 最短即日 | 支払い期日前 (即日は不可) |

| 手数料の安さ | 3社間取引:安い 2社間取引:高い |

安い |

| 売掛先への 債権譲渡通知 |

3社間:あり 2社間:なし |

あり |

| 対応会社数 | 多い | 少ない |

| 審査の厳しさ | 簡単 | 簡単 |

| 債権不渡りのリスク | なし | なし |

でんさいファクタリングは、申込みの手軽さ(審査がやさしい)や、不渡りリスクがないといった点で、通常のファクタリングと同じメリットを享受できます。

ただ、売掛先とファクタリング会社の選択肢が限られることや、2社間取引ができないなど、何かと制限もあります。

ファクタリングの普及がさらに進めば、でんさいファクタリングの不自由さも解消される期待はできます。

中小企業には、ファクタリングがおすすめ!

中小企業がでんさいファクタリングを利用するにあたって、もっとも気になるデメリットが「売掛先に債権譲渡が通知される」点ではないでしょうか?

ファクタリングを利用するということは、資金繰りに困っていると伺えるので、自社の信用性に影響を与える可能性もあります。

まだファクタリングへの理解が浅い企業が多いので、債権譲渡通知が行われると、取引先に不安材料を与えてしまうかもしれません。

最悪の場合、取引が停止される、または取引の機会が減る事態もないとは言えないので、ファクタリングの安易な利用は躊躇われることでしょう。

また、でんさいネットに加入していない売掛先の場合、審査に時間を要するため、売掛債権を急いで資金化するには向いていません。

でんさいファクタリング利用者の審査は簡単ですが、売掛先の審査が厳しいのは先述したとおりです。

このため、自社の信用性を保ったまま、スピーディーに資金調達したい中小企業にとって、使い勝手が良いのは通常のファクタリングとなります。

ファクタリング会社と自社のみで行う2社間ファクタリングであれば、債権譲渡を取引先に知られずに資金調達ができます。

2社間ファクタリングには、手数料が高くなるという欠点もありますが、自社の信用性には代えられないと考える中小企業は多いでしょう。

でんさいファクタリングは手続きを効率化する電子システムのおかげでより便利になっていますが、債権譲渡通知が必ず行われるというデメリットは解消し得ません。

この点では、2社間ファクタリングの方が安心できるといえます。

2社間ファクタリングなら、取引先に気兼ねすることなく、売掛債権を現金化するための素早い決断・実行ができます。