最終更新日:

福岡県を中心に、九州全域に店舗を展開する地方銀行「福岡銀行(ふくぎん)」では、経営サポートの一環として、ファクタリング(手形債権の流動化)サービスを実施しています。

有力地銀の一つに数えられる福岡銀行のファクタリングには、どのようなメリットがあるのか、その特徴や口コミから検証します。

福岡銀行のファクタリングの特徴

福岡銀行のファクタリングは、納入企業(債権者)・支払企業(売掛先)・福岡銀行の3社間が同意した上で、契約成立します。

売掛先に知られず資金調達をしたい場合でも、納入企業と福岡銀行間でのみ契約すること(2社間ファクタリング)はできません。

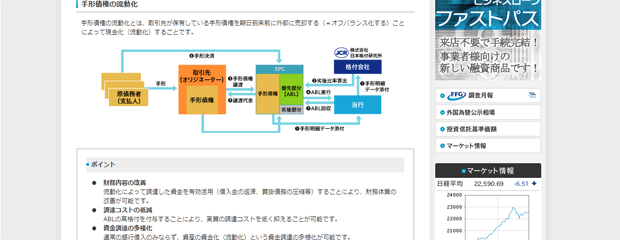

福岡銀行ではこの3社間に加え、SPC(特別目的会社)を介してファクタリングが行われます。

ファクタリングの流れ

SPCを交えたファクタリングの流れは、以下のとおりです。

-

支払企業から納入企業に対し、手形が振り出されます。

-

納入企業はSPCに対し、手形債権を譲渡します。

-

福岡銀行はSPCに対し、手形明細データを元に、ABL(売掛金担保融資)を実行します。

-

SPCは融資を受けて、手形債権の譲渡代金を納入企業に支払います。

-

支払企業からSPCに対し、期日に手形決済が行われます。

-

SPCは福岡銀行に対し、決済代金から融資の返済を行います。

SPCが絡む取引なので、民間ファクタリングと比べるとスキームは少し複雑になります。

ですが、納入企業はSPCとの間で手形の譲渡手続きを行うだけで良いので、基本的な取引の流れは変わりません。

福岡銀行に送付された手形明細データは、格付会社(株式会社日本格付会社研究所)によって、劣後比率が算出されます。

この算出結果を元に、SPCから納入企業へ支払われる手形譲渡代金が決定される仕組みです。

福岡銀行のファクタリングのメリットは?

福岡銀行のファクタリングには、納入企業が資金調達を行う上で、以下のメリットがあります。

- 審査が厳しい銀行ファクタリングでも、SPCを介した取引なので、中小企業や個人事業主にとって利用しやすい

- 手形債権の高格付により、資金調達コストを低く抑えられる

また、支払企業にとっては手形の支払業務を合理化することで、コスト削減につながるというメリットもあります。

特に、多数の取引先を抱える大企業に向いているサービスです。

その他の資金調達サポート

福岡銀行は、ファクタリングサービス以外にも多彩な資金調達サポートを用意しているのが魅力です。

そのサポートの一部を、以下に紹介します。

私募債発行による資金調達

少数の投資家に対して発行する私募債により、長期安定した資金の確保が可能です。

利用条件として、適債基準をクリアする必要がありますが、私募債発行によって高い信用力のアピールにもつながります。

福岡銀行は、企業の代理として私募債発行・管理・支払いなどの業務を行います。

シンジケートローン

複数の金融機関から組織されるシンジケート団から融資を受けられます。

金融機関ごとの別途交渉が不要で、同一契約書・同一条件にて効率的に資金調達ができるのがメリットです。

借入企業は福岡銀行との取引だけで、資金調達から返済までを行えます。

このように、資金調達の選択肢の多さは、銀行ならではの強みと言えるでしょう。

ただし、これらの資金調達サポートとファクタリングを併用するには、注意が必要です。

ファクタリングの利用によって、財務状況が改善されるとはいえ、銀行に対する信用度には影響があります。

実際に信用情報に傷はつかないので、あくまで印象の範囲ですが、ファクタリングを利用した銀行と同一銀行で融資を受ける際には、審査でマイナス評価を受ける可能性がないとは言い切れません。

福岡銀行のでんさいサービスによる資金調達

福岡銀行は全銀電子債権ネットワーク(でんさいネット)に加入しており、「でんさいサービス」を実施しています。

でんさいネットとは、全国の銀行との連携によって、手形や売掛債権の簡易な決済方法を実現したネットワークです。

福岡銀行のでんさいサービスを利用することで、納入企業、支払企業のそれぞれに以下のメリットがあります。

- 手形の保管や管理にかかるコストを削減できる

- 支払期日になると自動入金されるため、取立手続きが不要

- 従来の手形と異なり、債権を分割して譲渡や割引が行える

- 債権の流通性を高め、無駄なく有効利用できる

- 手形の発行や振込準備など、支払いに関する事務負担を軽減できる

- 複数の支払手段(手形、一括決済など)を一本化できる

- ペーパーレスなので、搬送代や印紙税が不要

でんさいサービスによる資金化の方法は?

福岡銀行のでんさいサービスは、でんさいの発生記録請求・譲渡手続きに加え、期日前割引にも対応しています。

でんさいネットを介した割引サービス利用の流れは、以下のとおりです。

-

支払企業と納入企業間で商取引を行い、売掛債権が発生します。

-

払企業は福岡銀行(その他でんさいネット加入金融機関も可)を介して、でんさいネットに電子債権発生記録請求を行います。

-

納入企業が福岡銀行に対し、割引の申込みを行います。

-

福岡銀行が割引申込みに対する審査を行います。

-

審査後、福岡銀行がでんさいネットへ電子債権譲渡記録請求を行います。

-

割引が実行され、期日前に割引後の金額が入金されます。

-

期日が到来すると、電子債権譲渡記録に基づき、支払企業から福岡銀行に対して代金が自動的に決済されます。

でんさいサービスによる期日前割引は、基本的に手形割引の仕組みと同じなので、ファクタリングではありません。

福岡銀行の信用性・口コミ評判はどう?

福岡銀行は、設立から50年を超える老舗であり、九州では最大手の地方銀行なので、資本力について不安要素はありません。

福岡銀行の持株会社であるふくおかフィナンシャルグループは、国内有数の大手金融グループなので、殿様商売的なイメージは多少あるかもしれません。

ですが、地方の人口減少に伴い、接客対応の質に改善が見られてきたという声もあります。

福岡銀行のファクタリングは中小企業向き?

福岡銀行は地域に密着した地方銀行なので、これまでに取引経験のある中小企業なら、ファクタリングにおいても柔軟な対応が期待できます。

ただし、資本力があるとは言え、資金調達のスピード面においては民間ファクタリングより劣ります。

また、信用情報の開示によって、銀行からの融資に影響を与える可能性も少なからずあります。

ファクタリング以外に融資で資金調達を検討しているなら、利用には慎重にならざるを得ません。

福岡銀行に限らず、銀行系のファクタリングは時間をかけて厳正な審査を行うため、契約から即日入金は不可能です。

福岡県の中小企業で、入金スピードの早いファクタリングをご希望なら、福岡に拠点を置く以下の会社がおすすめです。

トラストゲートウェイ

来店・保証人・担保不要で、最短1日の入金スピードを誇ります。

九州エリアトップクラスの買取率で、リピート率は98%と満足度も高いです。

50万円の小口から5000万円までの資金化に対応しており、中小企業でも利用しやすい会社です。

ジャパンファクター

100万円から1億円までの売掛金を、即日現金化できるファクタリング会社です。

申込み・相談はネットから24時間受け付けており、急ぎの要件にも迅速対応してくれます。