最終更新日:

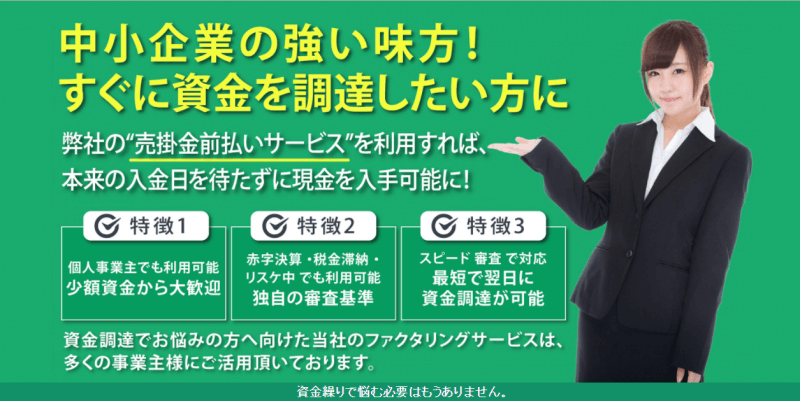

ファクタリング東京は、株式会社ライズジャパンによる資金調達サービスです。

会社や資金調達サービスの特徴、メリット・デメリット、口コミ評判を分析します。

株式会社ライズジャパンはどんな会社?

| 会社名 | 株式会社ライズジャパン |

|---|---|

| 所在地 | 東京都中央区銀座7-13-6 サガミビル2F |

| 設立 | 1988年5月 |

| 電話番号 | 0120-971-853 |

| 営業時間 | 9時30分~18時 |

| 休業日 | 土日 |

株式会社ライズジャパンは、設立より約20年の運営実績があり、安心して利用できる会社です。

中小企業を対象に、急な出費による機会損失を迅速に解決し、ビジネス飛躍のためのきめ細かなサービスを行っています。

株式会社ライズジャパンには、以下の強みがあります。

年間取引実績は1,000件以上!

20年近く続いてきた老舗会社なので、取引実績も他社とは一線を画しています。

年間1,000件を超える取引件数で培われた、確かなサービスの質と素早いサポートにも期待できるでしょう。

長年のプロならではのスピーディーな審査も評判が良く、緊急のニーズにおいても安心して依頼できます。

建築系に対する実績が高い

ファクタリングが利用できる業種に制限はありませんが、特に建築系の利用者が多いようです。

建築業では、緊急の受注や外注費前払い等で急な支出が多いのですが、ライズジャパンではビジネスの窮地において、迅速かつ丁寧なサポートを行っています。

そのため、特に建築業界における満足度は高く、高評価の口コミが目立ちます。

他にも、以下の業種において債権買取り実績があります。

- 運送業

- 医療、介護事業者

- 卸売業者

- 広告宣伝業者

面談・出張サービスによる誠実な対応

会社の命運を握る資金調達において、顔の見えない取引では安心できない、という事業者は多いでしょう。

ファクタリング東京では対面契約を基本としており、全国を対象に出張サービスも実施しています。

面と向かった誠実な対応にも定評があるので、安心感や信頼性を求めるなら、おすすめの会社です。

ファクタリング東京のサービス内容とは?

ファクタリング東京の資金調達サービスには、以下の特徴があります。

| 手数料 | 15~20%(事務手数料5,400円) |

|---|---|

| 入金スピード | 500万円まで即日対応 |

| 利用可能額 | 10万円~1億円 |

| 利用条件 | 創立期間に関わらず、個人事業主・赤字決済・債務超過でも利用可能 |

| 取引形態 | 2社間取引/3社間取引 |

| 対応エリア | 全国 |

ファクタリング東京のサービスを利用するメリットは、以下の通りです。

少額利用なら即日で入金される

500万円以内の利用であれば、最短即日で振込みを実行できます。

審査には信用機関の情報を使用しないので、債務超過状態でもスピーディーな入金を実現しています。

ただし、休業日である土日を挟むと入金が遅れる可能性があるので、平日のご利用を推奨します。

利用可能額は柔軟に対応

最小10万円からの少額利用に対応しているので、個人事業主や零細企業にとって利用しやすいサービスです。

審査の結果に応じて、上限額1億円まで対応できるので、大口の資金調達にも困りません。

財務状況や業種を選ばず利用できる

利用条件として、売掛債権を保有している国内の事業者であれば、どのような会社でも利用できます。

設立して間もない会社や、赤字決済や税金滞納といった問題のある会社でも、審査に落ちる心配はありません。

2社間取引で売掛先に知られず利用できる

ファクタリング東京は2社間取引に対応しているので、売掛先に資金繰り状況を知られるのが不安な場合におすすめです。

秘密厳守を徹底しているため、絶対に知られたくない取引でも信用して任せられます。

高額取引は即日入金が難しい

500万円以上の取引になると、即日入金の確実な保証はありません。

高額の資金を早急に用意したい場合は、注意しましょう。

2社間取引は手数料が高い

2社間取引では、売掛先に通知しない代わりに貸し倒れリスクが上昇するため、保険として手数料を高めに徴収しています。

割高な手数料が気になる場合は、3社間取引を選択すると、売掛先へ取引が通知される代わりに、手数料を安く抑えることができます。

出張費用が加算される

ファクタリング東京では、初回契約時は面談を推奨しているため、遠方だと出張費用が別途かかります。

交通費の負担が大きいほど、手数料が高くつくため、利用するなら本社のある東京に近い会社が向いています。

対象売掛先企業に注意が必要

ファクタリング東京は、保証人・担保や債務履歴を問わず、ほぼ無条件で利用できるのがメリットです。

しかし、売掛先企業によっては審査に落ちる可能性も出てきます。

対象売掛先企業の明確な基準として、「継続的に取引のある国内企業」という条件があります。

つまり、取引実績の浅い売掛先の債権は、資金化できない恐れがあるのです。

譲渡禁止債権は対象にならない

売掛先企業と「債権譲渡禁止契約」を締結している場合、その債権をファクタリングの対象にすることはできません。

なぜなら、債権を売却して資金を得るということは、実質的にファクタリング会社への債権譲渡になるからです。

契約によって債権譲渡が禁止されていても、売掛先の承認を得れば、譲渡可能になる場合があります。