最終更新日:

ファクタリングは担保・保証人も不要で返済の必要がなく、融資やローンよりも審査がゆるいため、負担がかからずに資金繰りを改善できます。

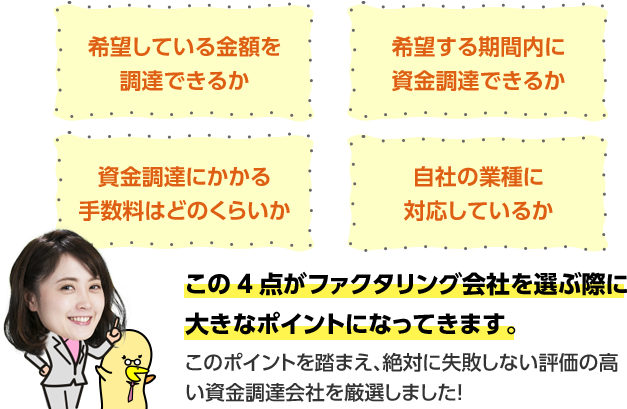

まずは、2020年現在利用できるファクタリング会社から今すぐ調達できる会社を徹底比較しました。

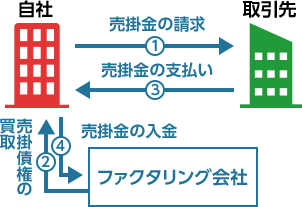

ファクタリングとは英語で「Factoring(仲介)」を意味し、資金調達の仲介をするサービスです。 一言で言うと「売掛債権の現金化」を仲介することを指します。

ファクタリング業者から直接借金をするのではなく、業者に売掛債権を譲渡した上で、元々の入金予定日よりも早く、現金化の仲介をしてもらう手段なのです。

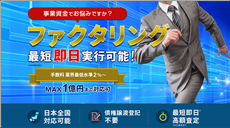

一般的に、売掛金が入金されるまでには1~2ヶ月かかりますが、ファクタリングを利用すると、早ければ即日資金を手にできます。

資金を手にした後は、すでに売掛債権がファクタリング業者に渡っているので、売掛先の入金を待てば良く、借金の返済に追われることはありません。

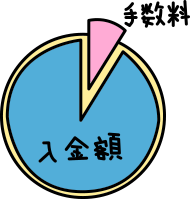

ファクタリング業者はどうやって利益を上げているのかというと、利子の代わりに手数料収入を得ています。売掛金の額面から、数パーセントが手数料として差し引かれ、債権保有企業に現金として渡ります。

業者に現金化を依頼した企業は、手数料を支払う代わりに、売掛金入金まで待つことなく、すぐに現金を手にできるというわけです。

比較表

画面スワイプで比較表全体をご覧いただけます。

| 2社間 | 3社間 | 調達可能な金額 | 調達日時 | 手数料 | 個人事業主 | 公式サイト | |

|---|---|---|---|---|---|---|---|

| 〇 | 〇 | 3,000万円以下 | 最短即日 | 2%~ | 対応 | 公式HP | |

| 〇 | 〇 | 30万円~1億円 | 最短即日 | まずはお電話を | 対応 | 公式HP | |

| 〇 | 〇 | 1万円~3000万円以上可能 | 即日~3日 | 2%~ | 対応 | 公式HP | |

| 〇 | 〇 | 100万円~1億円 | 最短即日 | 2%~ | 対応 | 公式HP | |

| – | – | 1万円~500万円 | 最短即日 | 年利10~18% | 対応 | 公式HP | |

| 〇 | 〇 | 50万円~5000万円 | 2日 | 3%~ | – | 公式HP | |

| 〇 | 〇 | 50万円~5000万円 | 最短即日 | 3%~ | 対応 | 公式HP | |

| 〇 | 〇 | 30万円~3000万円 | 最短即日 | 2.8%~ | 対応 | 公式HP | |

| 〇 | 〇 | 30万円~1億円 | 最短即日 | 5%~ | 対応 | 公式HP |

サービス提供:株式会社アクセルファクター

30万円~3,000万

最短即日

原則不要

2%~

ほとんどの売掛債権

2社間ファクタリング

3社間ファクタリング

赤字決算、信用情報、税金滞納に問題があっても利用可能

業界最低水準の手数料・審査通過率9割超

サービス提供:株式会社アクティブサポート

30万円~1億円

最短即日

原則不要

まずはお電話を

ほとんどの売掛債権

2社間ファクタリング

3社間ファクタリング

赤字決算、信用情報、税金滞納に問題があっても利用可能

公式サイトでの24時間365日問い合わせ・相談可能

サービス提供:一般社団法人日本中小企業金融サポート機構

ファクタリングのメリット

銀行での融資だと、最低2週間はかかる審査ですが、ファクタリングなら審査から現金化までが、即日実行されます。

キャッシュフローをスムーズにするのはもちろん、急に事業資金が必要になったときの助け舟として活用できます。

ファクタリングは借金ではないので、利息や金利というものがないのはもちろん、後で返済する必要もなく、売掛先企業の支払いを待つだけです。

3社間取引においては、ファクタリング業者が譲渡された売掛債権によって、売掛先企業から売掛金を直接回収します。

売掛先企業倒産などの理由で、売掛金が支払われない場合など万が一のリスクも、業者が負ってくれるので安心です。

2社間取引きでは、入金された売掛金を改めてファクタリング業者に納める手間がありますが、売掛金によって支払いの目処がついているため、借金返済に伴う苦労はありません。

ファクタリングは融資ではなく債権買い取りという形式のため、担保や保証人の必要がなく、借金・税金の滞納があっても何ら問題はありません。

銀行融資に比べれば審査基準は緩いので、迅速に手続きが完了します。

借金をすると、仕訳の際、バランスシート(貸借対照表)の勘定科目に負債として記録されます。

その負債の返済が完了するまでの期間は、別の融資を受ける際、信用が落ちて審査に通りにくくなってしまいます。

ファクタリングの場合、売掛債権が消え、未収入金として仕訳されるので、負債には該当しません。

このため、別の融資を受ける際に悪影響がないというメリットもあります。

中小企業ビジネスサポートなら担保や保証人なしで売掛債権を現金化でき、売掛債権さえあれば赤字決済、税金滞納でも審査が通ることから選ばれています。

ファクタリングのデメリット

現金化の際は、売掛金の5%~20%が手数料として差し引かれ、実際に支払われるのは売掛金額面の約80~95%です。

売掛先企業の倒産リスクが低いほど、手数料は安くなります。

3社間ファクタリングの場合、売掛先の承諾がなければ契約を締結できません。

売掛先が必ずしも快諾してくれるとは限らず、債権保有企業の信用性が低くなるリスクもあります。

手続きが難航すると、ファクタリングの支払いスピードという最大のメリットが薄れてしまいます。

何よりも早さを重視するなら、手数料は高くなりますが、2社間ファクタリングを推奨します。

売掛債権の2重譲渡を防ぐために、債権譲渡登記手続きが必要になる場合があります。

債権譲渡登記には数万円のコストがかかるため、代わりに内容証明郵便で通知したり、売掛先と交渉して登記なしの許諾を得たりする方法があります。

スワイプで比較表全体をご覧頂けます。

| 形態 | 調達できる金額 | 調達スピード | 手数料 | |

|---|---|---|---|---|

| ファクタリング | 30万円~1億円 | 最短即日 | 1%~ | |

| ファクタリング | 1万円~3000万円以上可能 | 即日~3日 | 2%~ |

- 資金調達診断

- ご希望金額はおいくらですか?

ファクタリングでは、保有している売掛債権が買い取り条件に当てはまっていなければ、利用できません。

買い取り条件と言っても、以下に該当していない売掛債権であれば大丈夫です。

売掛金買い取りの際には、買い取りの可否だけでなく、売掛先の信用情報も詳しく審査されます。

売掛先の信用度によって、ファクタリングの手数料が変動するからです。

信用度の高い売掛先ほど、売掛債権の価値が高くなり、手数料が安くなります。

高評価されやすい売掛先・売掛債権の条件とは、以下のとおりです。

つまり、売掛金回収リスクが低いほど評価されやすくなるということです。

ただし、2社間ファクタリングでは売掛金の支払いを利用者自身で行うことになるので、利用者側の信用度も調査されます。

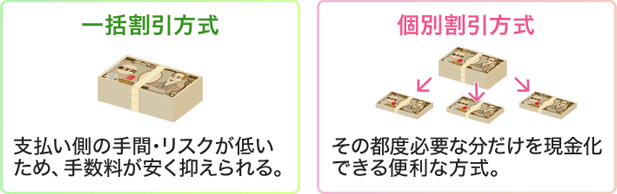

売掛金が現金化される際には、「一括割引方式」と「個別割引方式」という、2種類の支払い方法から選ぶことができます。

一括割引方式とは?

支払い日(契約締結日)に、現金を一括で全額決済する方式です

。

支払い側の手間・リスクが低いため、手数料が安く抑えられます。

一般的なファクタリングでは、この方式が広く適用されています。

一括割引方式とは?

支払い日(契約締結日)に、現金を一括で全額決済する方式です。

支払い側の手間・リスクが低いため、手数料が安く抑えられます。

一般的なファクタリングでは、この方式が広く適用されています。

個別割引方式とは?

譲渡した売掛債権の範囲内で、支払い金額や支払い期日を、利用者側で自由に決められる方式です。

その都度必要な分だけを現金化できる便利な方式ですが、手数料は高くなります。

3社間ファクタリングにおいて、売掛金が高額な場合などに適用されます。

| 売掛金担保融資 | ファクタリング |

|---|---|

| 借金(負債)に該当 | 売掛債権の買い取り |

| 設備投資など長期的な目的に向いている | 一時的・短期的な資金の調達に向いている |

売掛金を担保に融資を行う「売掛金担保融資」とファクタリングはよく似ていますが、全く別物です。

売掛金担保融資との大きな違いは、借金(負債)であるかどうかです。

不動産担保融資などと同じく、売掛金担保融資は借金に該当しますが、ファクタリングはあくまで売掛債権の買い取りという形式です。

売掛金担保融資では、負債が返済できなくなったときに、担保として売掛債権が譲渡されます。

担保融資を契約する際は利用者側への審査が厳しく、信用度が低ければ融資を断られる場合もあります。

そこで、売掛金担保融資ができないときの手段として、審査基準の緩いファクタリングが活用されています。

手数料は契約内容(売掛先の信用度や融資の利率)によって変動するため、一概にどちらが安いとは言えません。売掛金担保融資は会計での処理上、設備投資など長期的な目的で利用するのに向いていますが、、返済中は融資枠が減ってしまうため、新たに融資を契約するのが難しくなります。

そこで、一時的・短期的な資金の調達方法としても、ファクタリングが便利です。

ファクタリングでは、業者の人件費や登記費用、印紙代などの固定費を含む手数料(割引料、割引率)が課されます。

手数料の相場は、売掛金の買い取り金額や、売掛先の与信力によって左右され、特に、2社間ファクタリングか、3社間ファクタリングかによって、手数料が大きく異なります。

| 2社間の割引率 | 3社間の割引率 |

|---|---|

| 10~30% | 5~10% |

このように差が出るのは、2社間取引における売掛金回収リスクが高くなってしまうからです。

3社間取引では、売掛先からファクタリング業者に直接支払いがありますが、2社間取引だと一旦利用者が売掛金を回収してから、業者に支払うことになります。

2社間取引でも、利用者の取引実績が高ければ手数料を安く抑えられる場合があります。

ただし、初回から5%以下の安い手数料を提示する業者は、悪質業者の可能性が高いので注意しましょう。

実際の入金額の計算方法

例えば、売掛債権が500万円、手数料が10%・留保金が20%のケースを例に、実際に現金化できる金額を計算してみましょう。

留保金とは、売掛金入金までの間、ファクタリング業者が手数料分も含めて余分に預かるお金です。

売掛先からの入金があった際に、留保金から手数料、審査料、実費を差し引いた金額が返金されます。

ここでは、実費が5万円かかったとします。

| 売掛債権 | 500万円 |

|---|---|

| 手数料(10%) | 50万円 |

| 留保金(20%) | 100万円 |

| 審査料、実費 | 5万円 |

- ①業者から利用者へ、留保金を差し引いた400万円の支払い

- ②業者が売掛先から売掛債権500万円を回収

- ③業者から利用者へ、留保金より手数料・実費を差し引いた金額を返金

留保金100万-手数料50万円-実費5万=45万円

最終的に利用者が手にする金額は、契約時に現金化する400万と、売掛金の入金時に返金される45万円を合わせて、445万円ということになります。

会計処理において、売掛金譲渡によって得た資産も、消費税の課税対象になります。

ただし、手数料分に消費税が課税されることはありません。

例えば、売掛債権100万円を手数料10万円でファクタリング業者に売った場合、課税されるのは手数料を引いた90万のみ、ということです。

どんなときに活用する?

事業資金に関して以下のような悩みを抱えている場合、ぜひファクタリングのご利用をおすすめします!

|

銀行からの融資やローンを断られてしまった |

|---|

|

借金や税金の滞納があり、審査に通らない |

|---|

|

取引先企業に買掛金が支払えない |

|---|

ファクタリングは、たとえ信用情報に傷がついていても、審査の基準が緩いため、簡単に現金化できるのが魅力です。

また、ファクタリングの利用者は債権者として語られることが多いですが、利用者が債務者の場合でも、その返済手段としてファクタリングを活用できるのです。

2017年にファクタリング業者が貸金業法に違反し、逮捕されたというニュースがありました。このせいで、違法行為ではないかと不安を抱いている方も多いでしょう。

しかし、逮捕されたのは正確にはファクタリング業者ではありません。

ファクタリングは融資ではないので、貸金業法によって規制されず、貸金業者として登録する必要もありません。

違法として摘発されたのは、ファクタリングの名を騙った、悪質な無登録の貸金業者でした。

ファクタリング自体に違法性はなく安全な取引ですが、ファクタリングを装い融資を提案してくるヤミ金融には注意しましょう。

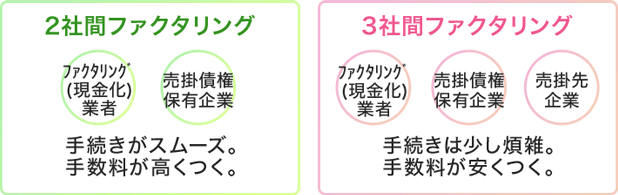

2種類のファクタリング

ファクタリング会社と売掛債権保有企業の2社間のみで手続きを進める「2社間ファクタリング」と、売掛先企業(取引先)も含めて契約を締結する「3社間ファクタリング」の2種類があります。

2社間ファクタリングでは、売掛先企業の同意なで手続きを進めるのでスムーズですが、手数料が高くつきます。

3社間ファクタリングでは、売掛先企業も巻き込むため手続きは少し煩雑になりますが、手数料が安くつくというメリットがあります。

資金調達の流れ

では、ファクタリングでどうやって資金調達を行うのか、その流れを順を追って説明します。

2社間ファクタリングの場合

|

①売掛先に商品・サービスを提供し、売掛債権が発生します。 |

|---|---|

|

②売掛債権保有企業とファクタリング業者の2社のみで、債権譲渡契約の締結を行います。 |

|

③B社に売掛債権が発生し、会計処理においては借方に「売掛金・電子記録債権(100,000円)」として仕訳されます。 A社では、貸方に「買掛金・電子記録債務(100,000円)」として仕訳されます。 |

|

④後日、売掛先から売掛金の支払いがあります。 |

|

⑤支払われた売掛金を、ファクタリング業者に支払い、契約完了です。 |

3社間ファクタリングの場合

|

①取引先に商品・サービスを提供し、売掛債権が発生します。 |

|---|---|

|

②取引先企業に、売掛債権譲渡の承諾を得ます。 |

|

③ファクタリング業者・取引先企業と売掛債権譲渡契約を締結します。 |

|

④後日、売掛先から売掛金の支払いがあります。 |

|

⑤後日、取引先がファクタリング業者へ売掛金の支払いを行い、契約完了です。 |

以上が、ファクタリングで簡単に資金調達できる仕組みです。

手形割引とは、手形の本来の支払い期限よりも早く換金してもらう換金手段です。

「手形」と「売掛金」という違いはありますが、期限より早めに現金化するという点では、ファクタリングとよく似ています。

ファクタリングと同様に、手形の額面金額から割引料(手数料)が差し引かれてから支払われます。

手形割引の割引料は、仕訳において「手形売却損」という勘定科目になります。

手形割引は融資に近い形態であるため、利用者と手形の振り出し人の両方に厳しい審査を行います。

手形不渡りのリスクと、もし不渡りになった場合利用者に返済の義務があるので、金融機関としては慎重になっているのです。

このため、手形割引にはファクタリングと比較して、気軽に利用しづらいというデメリットがあります。